Har banken din mindre enn ti milliarder i forvaltningskapital, har den ikke livets rett.

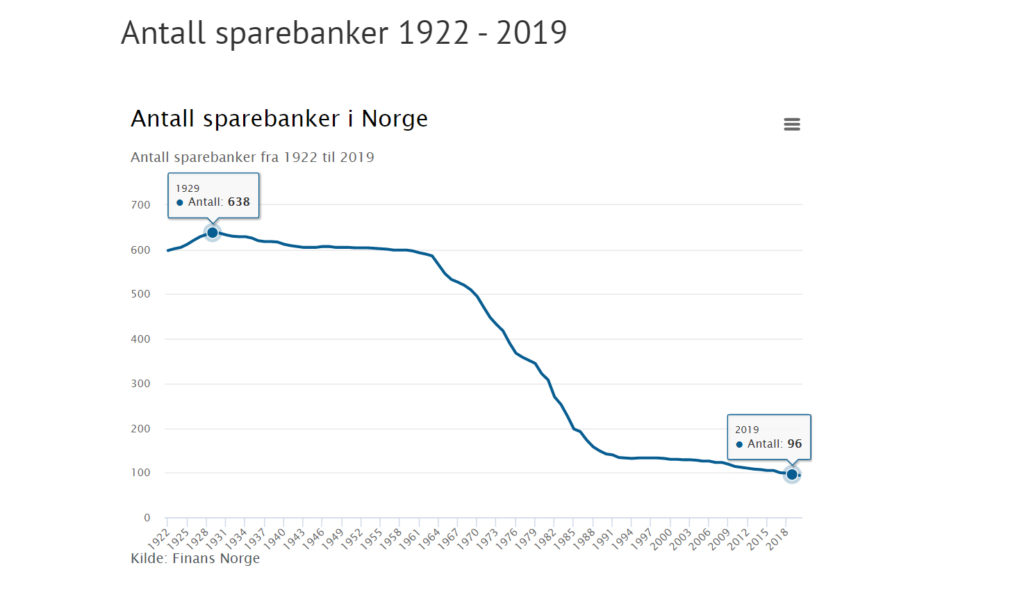

Det kommer frem av en analyse gjennomført av Joakim Svingen, bankanalytiker i Arctic Securities. I 2019 var 65 av 96 sparebanker under den magiske grensen. Myndighetskrav og lav rente spås å trigge en ny fusjonsbølge blant sparebankene.

Tekst og foto: Sjur Anda

I 1929 var antall norske sparebanker på sitt høyeste. 638 banker var spredt over det ganske land. I dag er tallet 94. Svingen spår at det bare er rundt 30 banker igjen i Norge i 2029. Strukturelle endringer heter det på ledelsesspråket, når de snakker om fusjoner. Nå mener mange at vi står foran en ny fusjonsbølge.

– Hvor liten kan en bank være og fremdeles ha livets rett?

– Det er ikke noe fasitsvar på det, men i arbeidet med rapporten konkluderte vi med at banker med forvaltningskapital under ti milliarder, vil få det svært tøft. Det er en veldig stor fordel å ha Internbasert rating metode – IRB-modell, kontra å benytte standardmetoden i dag. I tillegg er det økende trykk på compliance og antihvitvaskingsarbeid, som krever sitt. Hvis en bank skal ha en BM-andel på 20–30 prosent, vil ti milliarder i forvaltningskapital gjøre det vanskelig å drive en god bedriftsmarkedsfunksjon og samtidig oppnå en tilfredsstillende differensiering mellom bransjer, kunder og så videre. Jeg skjønner ikke hvordan du kan være en god bank for et bredt næringsliv, hvis du er så liten, sier Svingen, som følger de norske bankene tett som analytiker. Han peker på generelle stordriftsfordeler ved større foretak, samt tilgang på rimeligere finansiering for de større bankene.

Banker med forvaltningskapital under ti milliarder, vil få det veldig tøft

Samtidig ser han at det er store forskjeller rundt om i landet. Det kan være lettere å være liten i mer grisgrendte strøk, der alternativene er få og konkurransen ikke er så stor.

– Vi tror mange av bankene i Eika vil slå seg sammen de nærmeste årene. Der er det mest å hente. Også de frittstående sparebanker må enten finne sammen eller slå seg sammen med en større bank hvis de er for små.

STORT POTENSIAL I EIKA

Da rapporten kom ut i 2019, var det 64 banker i Eika-alliansen. Svingen og hans kolleger ser potensialet til at dette kan reduseres til 18 i 2029. I rapporten skriver de:

«Vi mener det er sannsynlig at bankene vil søke partnere i alliansen der det er mulig, da dette både er det mest rasjonelle med hensyn til IT-plattform og løsninger, produkter, rapportering etc. I tillegg er kulturen lik, og ledelsen kjenner allerede hverandre godt. Vi ser det største potensialet i Trøndelag og Oslo/Akershus/Østfold og ser rom for tre–fire banker her. I de nordlige delene skal det være plass til to banker og tilsvarende i Møre og Romsdal, Telemark og Innlandet. Kombinasjonen av Sandnes Sparebank, Jæren Sparebank og Hjelmeland Sparebank ville skape en attraktiv børsnotert sparebank etter vårt syn.»

På samme måte spår de at antallet SpareBank 1-banker vil kunne bli redusert fra 14 til 6.

«Vi tror det er sannsynlig at SpareBank 1 Nordvest og SpareBank 1 Søre Sunnmøre vil bli en del av SpareBank 1 SMN på et eller annet tidspunkt. «Puslespillet» i de sørøstlige delene av Norge er av stor interesse og vil, etter vårt syn, sannsynligvis skape minst to store SpareBank 1-banker.»

De uavhengige bankene spås også å finne sammen.

«Vi tror det er sannsynlig at Sparebanken Sogn og Fjordane og Luster Sparebank fusjonerer på et tidspunkt, mens bankene i Hordaland bør finne hverandre eller bli med i Sparebanken Vest. På samme måte bør bankene i det nye fylket Agder søke sammen eller bli med i Sparebanken Sør. Vi tror det er sannsynlig at Helgeland Sparebank, Sparebanken Møre og Sparebanken Øst vil fortsette som uavhengige sparebanker.»

– Hvis alle disse spådommene skulle slå til for fullt, vil det innebære at vi om ti år vil ha om lag 30 sparebanker, mot dagens 94. Mest sannsynlig vil dette ikke være fasit, men det kan være en pekepinn i hvilken retning ting kan gå, avslutter Joakim Svingen

MANGE FUSJONER I 2017

Målet med fusjoner er som oftest å skape solide banker med høyere lønnsomhet og lavere kostnader. I 2017 ble det gjennomført seks bankfusjoner. Har fusjonene vært noe suksess? Har man oppnådd resultatene man forventet, og hvilke skjær ligger det i fusjonssjøen, er spørsmål vi har stilt oss.

Tre av 2017-fusjonene skjedde langs kysten sør-vest for Oslo. Vi satte oss i bilen for å høre hvordan det hadde gått.

ØSTRE AGDER SPAREBANK

Første stopp er Brokelandsheia, et lite tettsted rett ved E18 i Aust-Agder. Her er det en Burger King, REMA 1000, et apotek og Heimat, et populært spisested langs trafikkåren. På dette stoppet på E18 ligger Østre Agder Sparebanks hovedkvarter. Banken er et resultat av fusjon mellom Gjerstad Sparebank og Vegårshei Sparebank. Siden 1. oktober 2017 har Nina Holte ledet banken, som til tross for fusjonen, fremdeles er en mygg i norsk banksammenheng.

Før sammenslåingen hadde de to bankene en samlet forvaltningskapital på 2,2 milliarder kroner, eller en forretningskapital på 3,1 milliarder når man tar med bankens lån i Eika Boligkreditt. Det har steget til 2,5 milliarder i 2019, eller 3,6 milliarder inklusive lån i Eika Boligkreditt. Banken har i samme periode hatt en god nedgang i kostnadsprosenten, som i 2019 var på 58,2 prosent.

– Vi evaluerte fusjonen nå i høst og er veldig fornøyde. Vi var to små banker, som nå er blitt en litt større bank. Det er blitt enklere å drive banken. De ansatte har fått flere kolleger, og det er enklere å bemanne funksjoner som backoffice og salg, sier administrerende banksjef Nina Holte.

Hun er klar på at målet med fusjonen var vekst, ikke kutt.

– Vi skulle ha fire kontorer og opprettholde antall ansatte. Nå har vi fått flere som jobber mot kunder og færre i administrative stillinger. Det gir vekst, og vi har klart å øke inntektene uten stigende kostnader, sier Holte.

– Er dere store nok nå?

– Vi er fornøyde med det vi har gjort. Samtidig vet vi at det kommer nye myndighetskrav og rentemarginen er under press. Dette må vi følge med på videre. Banken er fremdeles liten. Nå er vi opptatt av å dekke våre fire kommuner på en god måte. Samtidig må vi være åpne for det som kommer. Per i dag har vi ikke vurdert noe annet enn å jobbe så godt vi kan, og tilby god og personlig kunderådgivning samt vokse i bankens satsingsområde, sier Holte.

ØKONOMISK GUNSTIG I SKAGERRAK

Vi fortsetter kjøreturen nordover og stanser i Stathelle. 1. januar 2017 fusjonerte Bamble Sparebank og Kragerø Sparebank under navnet Skagerrak Sparebank. Den nye banken har ikke noe hovedkontor, men avdelingskontorer i Kragerø, Nenset, Arendal, Skien og Stathelle. Vi treffer administrerende banksjef Jan Kleppe i Stathelle.

– Utgangspunktet for fusjonen var at vi skulle skape gode synergier. Gamle Kragerø hadde begrensede markedsmuligheter, hadde gått mange år uten vekst, men var kapitalsterk. Bamble hadde god drift og et større marked, men manglet kapital. Det var mer hensiktsmessig å fusjonere, enn å kjempe på hver vår kant, sier Kleppe. Bytteforholdet ble 50/50, så det var to jevnstore banker som gikk sammen.

Tallene så langt viser at det økonomisk sett har vært en vellykket fusjon. Forretningskapitalen har økt til over 14 milliarder og kostnadsprosenten er redusert til 52 prosent i 2019.

– Vi ser synergieffektene over tid. Markedsmessig og kundemessig har det vært veldig bra. Vi har økt både ressurser og kapasitet, slik at vi nå er en relevant aktør på BM, og kan følge kundene lenger. Vi har også gode resultater på PM, selv om den største markedseffekten er på BM, forteller Kleppe, og understreker at de ikke har fått full effekt av fusjonen ennå.

– 2021 vil være året vi virkelig ser hva fusjonen har betydd.

Markedsmessig og kundemessig har det vært veldig bra

Jan Kleppe

KULTURFORSKJELLER

– Hadde dere noen utfordringer underveis?

– Vi fant fort ut at to tilsynelatende like sparebanker egentlig var ganske forskjellige. Det handler om kultur og arbeidsmåter. De ansatte har hatt et sterkt eierskap til måten ting er gjort på, så enkelte ting har tatt lengre tid å få på plass. Samtidig er dette bra for de ansatte. En større bank gir flere karrieremuligheter, og vi får bedre plass til spesialister, ikke bare generalister. Nå er det mulig å gå dypere inn i de ulike fagfeltene.

Driften er blitt mer effektiv, men det er ikke tatt ut i personalkutt.

– Effektiviseringsgevinsten er brukt til å ta oss inn på nye markeder, og vi har åpnet to nye kontorer, i Skien og Arendal. Gradvis vil vi også få mer inntekter derfra.

– Er dere store nok nå?

– Danske Bank mente en gang at de var for små, så det kommer an på perspektivet. Størrelse er en fordel, særlig når teknologien utvikler seg, og vi har et lavrentescenario. Å være robust på BM handler om størrelse. Om vi er store nok, vil vi se de neste årene. Vi er åpne for strukturendringer, uten at det ligger noen planer. Nå skal vi levere ordentlig på denne fusjonen, sier Kleppe. (Teksten fortsetter under kartet)

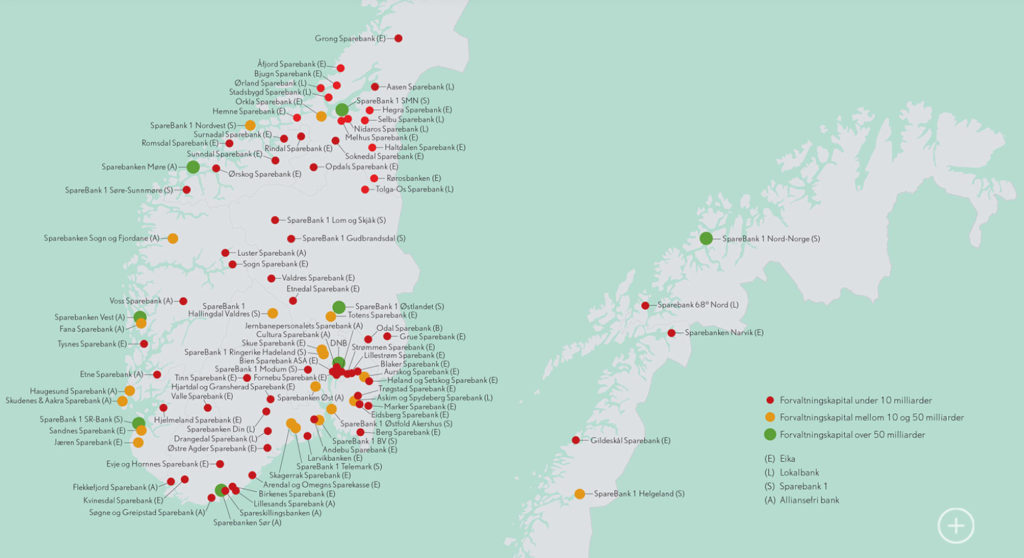

Alle Norges sparebanker

KULTUREN – NØKKEL FOR Å LYKKES

De tillitsvalgte ser i ettertid at kulturarbeidet burde startet mye tidligere.

– Jeg synes det var en god prosess før fusjonen. Vi tillitsvalgte kom inn tidlig og kunne påvirke. Da beslutningen ble kjent, ble en del overrasket, men de fleste tok det godt imot. De skjønte at vi var for små for ambisjonene som lå der. Samtidig var det litt skepsis. Kragerø Sparebank hadde en veldig sterk plass i lokalsamfunnet, og ble gjerne bare omtalt som Sparebanken. Det var en veldig lokal lokalbank, sier Kjersti Røneid Larsen, hovedtillitsvalgt i Skagerrak Sparebank.

– Bankene hadde litt ulikt fokus. Kragerø var en lokal breddebank, mens vi hadde fokus på vekst og økte markedsandeler. Vi skulle begynne å jobbe sammen og finne en felles måte å jobbe på. Det er mange ansatte som har vært her lenge, og som har laget seg rutiner og måter å gjøre ting på. I fusjonen slet vi med å finne en felles arbeidsform som passet alle. Du synes gjerne at din egen måte gjøre ting på, var best. Det skapte en del gnisninger, sier Erik Bie Johansen, som var hovedtillitsvalgt i Bamble før fusjonen.

– Hvordan synes dere ledelsen har håndtert disse utfordringene?

– De har sett problemene, men jeg føler at de fremdeles ikke har tatt helt inn over seg behovet for å jobbe med interne rutiner, opplæring og arbeidsprosesser. Dette krever mye og tar tid etter en fusjon, sier Larsen.

– Det handler om å smelte sammen to kulturer og om å skape en felles arbeidsmåte. Det er litt forskjell fra avdeling til avdeling hvor godt man har lyktes, sier Johansen, som fremdeles, fire år etter fusjonen, ikke synes man er helt i mål.

– Jeg håper vi kommer dit at vi snakker om én bank, og ikke Bamble og Kragerø. Får vi til det, er vi der vi bør være, sier Johansen.

De to tillitsvalgte er tydelige på at kulturarbeid er svært viktig for å lykkes i en fusjonsprosess.

– Kultur må på agendaen tidlig og i sterkere grad enn det vi klarte. Da får du avdekket forskjellene før du kommer i gang. Sparebankene har en veldig sterk lokal identitet som må tas på alvor. Hos oss startet kulturarbeidet først når fusjonen var et faktum. Det burde startet tidligere, understreker Larsen.

– Ofte vil topplederens stil påvirke kulturen. Har du bedrifter med veldig ulike ledere, kan det være et tegn på at ulike kulturer møtes, hevder Johansen.

FUSJONSGENERALEN

1. januar 2017 fusjonerte SpareBank 1 BV (Buskerud Vestfold) med SpareBank 1 Nøtterøy Tønsberg. Man beholdt BV-navnet og hovedkontoret ligger i Tønsberg. I skrivende stund er BV i nye fusjonsforhandlinger, nå med SpareBank 1 Telemark. At banken skulle være så fusjonskåt, kommer ikke som noen overraskelse. Da banken ansatte Rune Fjeldstad som konsernsjef i 2015, var det en klar bestilling fra styret: Det skulle skaleres opp. Fjeldstad var i så måte rett mann, han hadde ledet og vært sentral i flere fusjoner opp gjennom årene, både i Postbanken DnB NOR og som tidligere konsernsjef i Nets.

– Vi satte tøffe mål i 2015. Vi skulle bli en IRB-bank, vi skulle ha et resultat etter skatt på 500 millioner samt en egenkapitalavkastning på minimum ti prosent, forteller Fjeldstad. Banken skulle også ha en forvaltningskapital på over 100 milliarder. Løsningen på ambisjonene var og er fusjoner, sammen med god drift.

– Vi er ikke helt i mål ennå. Vi nærmer oss 100 milliarder når fusjonen med Telemark blir en realitet. Men vi må også ha 30 milliarder i BM-porteføljen, så her må vi vokse ytterligere. Det får vi til gjennom god drift og eventuelt i kombinasjon med videre strukturelle endringer, sier Fjeldstad, som har klokketro på økt størrelse.

– Større skala holder kostnadsprosenten nede, samtidig som det gir oss markedskraft. Når vi blir IRB-bank, vil vi også få fordeler av det. Regelverket vil bli mer krevende for standardbanker, sier BV-direktøren, som peker på kompetanse som viktig fremover.

– Kompetansekravene til bankene øker. En større bank har større fagmiljøer som gjør det lettere å tiltrekke seg dyktige folk. Samtidig er man mindre sårbar for at nøkkelpersoner forsvinner. Alliansene bidrar noe på kompetansesiden, men ansvaret ligger til syvende og sist på den enkelte bank. Du kommer ikke bort fra at du må ha egne ressurser på en del områder, forteller Fjeldstad.

BYGGE BEDRIFTSKULTUR

For å lykkes med en fusjon, må man klare å forene ulike bedriftskulturer. Her har Fjeldstad noen klare råd.

– Vi gjorde en kulturanalyse i forkant av fusjonen. Analysen viste hvor vi var like og hvor vi var forskjellige. Denne brukte vi aktivt for å unngå problemer og sørge for at vi lyktes. Analysen bygde på intervjuer med mange ansatte og ledere i begge bankene. Den ble lagt ut åpent, slik at alle kunne lese. Dette tar brodden av oppfatninger man måtte ha av hverandre. Samtidig satte vi store mål for prestasjoner fremover. Det gjør at energien flyttes til måloppnåelse og ikke til interne konflikter. Ved å se fremover, snarere enn bakover, skaper vi en felles kultur, understreker Fjeldstad.

Ansatte forteller at de aldri har lært så mye som nå

Rune Fjeldstad

I en evaluering av fusjonen har de ansatte gitt terningkast seks, mens lederne ga en femmer.

– Ansatte forteller at de aldri har lært så mye som nå, og at det er morsomt å skape en bedriftskultur sammen. Jeg opplever de ansatte som svært løsningsorienterte og positive til endringene, noe som også vises igjen i medarbeiderundersøkelser. Der har vi hatt betydelig økning i ansatt-tilfredshet i disse årene, sier fusjonsgeneralen.

Siden 2017 har man også opprettet to nye kontorer, i Holmestrand og Lier. Samtidig er en tredel av de ansatte byttet ut. Mange, i hovedsak eldre, har forsvunnet ut med gode pakker. Disse er erstattet av høykompetente medarbeidere som gjør banken godt rustet til å møte fremtidens utfordringer.

– Det var egentlig ingen utfordringer med denne utskiftningen. Vi løste det med frivillighet og generøse pakker, forteller Fjeldstad.

NY FUSJON

Økonomisk har fusjonen vært svært gunstig. Banken har en forvaltningskapital på 54 milliarder. I 2020 var avkastningen på egenkapital 9,9 prosent og kostnadsprosenten var redusert til 44 prosent. Nå satser Fjeldstad på at fusjonen med Telemark også gir gode resultater.

– Vi skal forberede oss godt, og de overordnende målene med den nye fusjonen er ikke mindre. Det er veldig viktig å legge et godt fundament i bunn. I en fusjonsprosess er det viktig å legge følelser til side, og ha objektive prosesser der vi velger den beste løsningen for den nye banken, sier Fjeldstad, som tror at mange fusjoner strander på nettopp følelser.

– Som toppleder må du være klar over at det ikke er sikkert at det er du som skal lede den nye banken. Samtidig må du også se litt forbi regionpatriotisme og følelsene som ligger i den enkelte banks identitet. Det finnes gode metoder for å lykkes med dette, forteller Fjeldstad, som ikke skal lede den nye banken. Det skal Per Halvorsen, administrerende banksjef i SpareBank 1 Telemark.

Hovedkontoret skal etableres i Sandefjord, nær Torp flyplass. Den nye banken vil ha 520 ansatte og får navnet SpareBank 1 Sørøst-Norge.

SMOOTH FUSJON

Fjeldstad får også støtte fra de tillitsvalgte.

– Det var mange treffpunkter mellom bankene, og vi tillitsvalgte kjente hverandre godt. Jeg har vært med på mange fusjoner opp gjennom årene. Dette er noe av det smootheste jeg har vært gjennom, sier hovedtillitsvalgt Hanne Myhre Gravdahl. Hun synes banken har vært meget løsningsorientert for å finne gode løsninger for de ansatte.

– Noen ansatte som ble flyttet på, fikk avtaler om gratis parkering eller reisetiden inn i arbeidstiden. Også de andre ansatte fant gode løsninger sammen. Det var god stemning og de ansatte var sterkt motiverte for endringene, sier Gravdahl.

– Hva tenker du om fusjonen som står på trappene nå?

– Vi er med i prosessene, og vi er i løpende dialog med de tillitsvalgte i Telemark. Mye er likt, så det skal nok gå greit å få fusjonen i havn. Telemark og BV kompletterer hverandre geografisk, så det er ingen store byer med to kontorer, der endringene kunne rammet mange. Jeg har stor tro på at vi også får til dette på en god måte, sier Gravdahl.

BLIR VESENTLIG FÆRRE BANKER

Konklusjonen så langt er at det er lønnsomt å fusjonere, det blir ikke færre ansatte og bankene blir mer solide. Samtidig må man ha tungen rett i munnen når ulike kulturer skal bli én. Spørsmålet er hva som er de største driverne for fusjoner? En som har tanker om dette, er konsernsjef Jan Erik Kjerpeseth i Sparebanken Vest (SPV). Han har stor tro på økt strukturell aktivitet blant sparebankene.

– Det du ønsker skal være varig, må du forandre. Strukturelle endringer kommer gjerne i bølger, og nå står vi foran flere og større endringer enn på en god stund, sier Kjerpeseth. Han forventer økt rentenivå, økt arbeidsledighet samt en redusert utlånsvekst og usikkert prisbilde på boliger.

– I sum blir ikke rammebetingelsene så gode de neste ti årene, som de har vært de ti foregående. I tillegg skaper digitaliseringen et økende marginpress i banksektoren. Da vil det være naturlig at enkelte tenker at de står sterkere sammen, sier SPV-sjefen.

– Det du ønsker skal være varig, må du forandre

Jan Erik Kjerpeseth

– Hva tenker du om at analytikere mener at en bank må ha minimum 10 milliarder kroner i forvaltningskapital for å kunne overleve?

– Jeg vil skille på dem som er på børs, og dem som ikke er det. For de børsnoterte bankene er lav avkastning på egenkapitalen et problem. Hvis banken derimot ikke er børsnotert, er det ikke så avgjørende. Da vil ikke presset på lønnsomhet være like sterkt, og med en god lokal tilhørighet vil banken kunne overleve også som liten.

– Hvordan tror du sparebankkartet ser ut om fem til ti år?

– Vi vil være vesentlig færre, uten at jeg tør tippe antall.

FOR LITE MED TI MILLIARDER

Jan-Frode Janson, konsernsjef i SpareBank 1 SMN synes ti milliarder for å klare seg alene, høres lite ut.

– Jeg vil være forsiktig med å tallfeste, men ti milliarder høres lavt ut. Det er dyrt å være liten, sier Janson, og peker på hvordan kostnadsnivået har utviklet seg. Tall fra SpareBank1 Markets viser at de ti største regionalbankene hadde en gjennomsnittlig kostnadsprosent på 69 prosent i 1996. I 2019 var dette redusert til 43 prosent. Tilsvarende tall for de 20 prosent minste sparebankene viser en kostnadsreduksjon fra 68 til 63 prosent.

– Tallenes tale er klare. Det er mye mer effektivt å være stor, og forskjellene har økt kraftig de siste 25 årene. Når du både er mindre effektiv og kapitalen du henter er dyrere, blir det vanskelig å være liten. Når du tar med den rivende utviklingen, både på det digitale og på reguleringsfronten, er det ikke vanskelig å se for seg at de minste må ta grep, sier Janson, som også er i tvil om det er nok at de små sparebankene finner sammen.

Vi flørter gjerne og har åpen invitasjon til dem som vil prate med oss

Jan Frode Janson

– Foreløpig er det primært de små som fusjonerer, og det spørs om det er nok. Jeg tror dette er et mellomsteg. Vi kommer til å ha en sterk sparebanksektor også i fremtiden, men det blir på langt nær så mange som i dag.

– Hva tenker du om Arctics tall på om lag 30 sparebanker i 2029?

– Intuitivt høres tallet litt lavt ut, men jeg tror det går i den retning, sier Janson, som selv ikke har noe stalltips til hvor mange sparebanker vi har om ti år. Han er derimot sikker på hvordan sektoren skal lykkes fremover.

– Sparebanker er bygd på nærhet, lokalpatriotisme og fornøyde kunder, med korte beslutningsveier. Vi må ta vare på denne nærheten, også når vi får større enheter, understreker han.