Nordens mest lønnsomme bank

Bankbransjen renner over av penger om dagen. Totalt hadde de norske bankene et resultat på 88,5 milliarder kroner etter skatt. Aller best leverer SpareBank 1 Nord-Norge (SNN), som er Nordens mest lønnsomme bank.

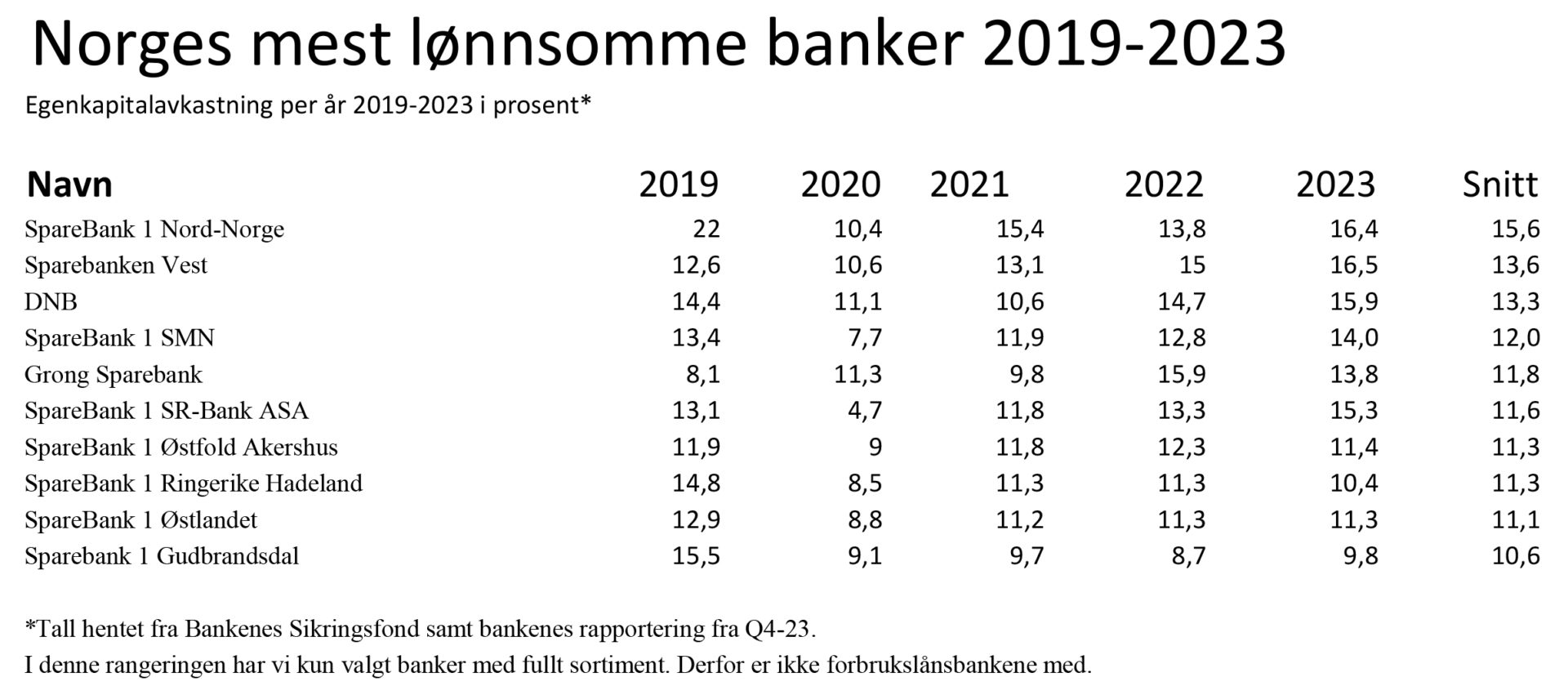

TROMSØ: Med en gjennomsnittlig egenkapitalavkastning på 15,6,9 prosent per år i perioden 2019–2023 er SNN Norges mest lønnsomme bank. Dette viser tall Finansfokus har innhentet. Banken selv har en analyse fra SpareBank 1 Alliansen som viser at SNN faktisk også er Nordens mest lønnsomme bank. Det er nordlendingene selvfølgelig godt fornøyde med.

– Vi har stadig mer konsentrert oss om kjernevirksomheten, samtidig som vi er opptatt av å utvikle oss hele tiden. Næringen har gått veldig godt de senere år og vi har gode resultater, på lik linje med andre bransjer. At vi hevder oss i toppen i finans er veldig hyggelig. Det viser at vi lykkes med den harde og målrettede jobben vir gjør, sier konsernsjef Hanne Karoline Kræmer.

Men før vi får høre mer om hvordan SNN har kapret lønnsomhetstronen, spoler vi tilbake noen år. I 2015 var SNN en bred bank, som på langt nær var Norges mest lønnsomme. Det virket som om banken ikke helt visste hva den ville være. De hadde eget kontor i Oslo, interesser i en bank i Russland og fokus på mange ting. Kanskje kjernevirksomheten ble litt glemt? Noe måtte gjøres. Treet måtte beskjæres for å kunne vokse seg sterkt.

– Vi kuttet alt utenom kjernevirksomheten og satte et sterkt fokus på kundene og kundeporteføljen. Målet var å sikre at vi hadde de rette, gode kundene, som bidro til lønnsomhet og inntjening over tid. Det fokuset har vi beholdt, sier Bengt Olsen, konserndirektør økonomi og finans.

I 2020–2021 la SNN også ned halvparten av filialene. 36 kontorer ble til 15. Det ble naturlig nok litt støy i mediene, men Olsen mener de har sitt på det tørre.

– Før vi la ned, kunne 98 prosent av kundene våre nå et bankkontor innenfor en time. Nå er fasiten 95 prosent. Konsekvensene for kundene var marginale. Det ble noe mer reisetid for noen få. Vi fikk frigjort ressurser til å styrke de gjenværende kontorene, og nå har vi 15 finanssentre rundt om i Nord-Norge. Der har vi hele produktspekteret, og kundene får dekket alle sine finansielle behov, sier han.

SATSING PÅ BM

Olsen beskriver en jevn og god vekst på personmarkedet, der de har tatt markedsandeler mot konkurrentene. På bedriftsmarkedet (BM) har veksten derimot vært stor.

– Vi har hatt en bevisst satsing på BM for å opprettholde veksten og å dra nytte av at det nordnorske næringslivet i snitt er mer lønnsomt enn i resten av landet. Fiskeri og havbruk har gjort det godt, i tillegg til kraft og industri. I tillegg har vi en forholdsvis stor offentlig sektor som har mange tjenesteleverandører i regionen. Vi ser også en økt satsing på forsvaret. Totalt sett har det gått godt i Nord-Norge, sier Olsen, og peker på lokal tilstedeværelse som en suksessfaktor.

– PM er veldig generisk, og disse tjenestene er ikke like avhengig av lokal tilstedeværelse. På BM er det mye viktigere med nærhet til kundene. I tillegg handler det om lokalkunnskap og å kjenne kunden, miljøet, markedet og forutsetningen for å lykkes. Det gir et fortrinn når vi skal regne risiko og pris. Dette kapitaliserer vi på. Vi klarer neppe å oppnå bedre marginer enn konkurrentene, men vi opplever stor grad av lojalitet. Å beholde kunder er lønnsomt, sier finansdirektøren.

– Hvordan er konkurransesituasjonen i landsdelen?

– I de store byene og tettstedene er konkurransen akkurat like tøff som i resten av landet. Vi konkurrerer med sterke lokale sparebanker på de større stedene, i tillegg til Danske Bank, Nordea, Handelsbanken og DNB. Dessuten konkurrerer vi mot landsdekkende digitale banker. Vi har en markedsandel i snitt på i overkant av 35 prosent i landsdelen, den er noe lavere i de store byene og noe høyere i mer grisgrendte strøk. Skal du kunne konkurrere på pris og fortsatt tjene penger, må du ha lavere kostnad enn konkurrentene. Hvis lønnsomheten forvitrer, blir det vanskeligere å skaffe kapital. Da er det superviktig å ha kontroll på kostnadene.

SNN morbank lå i 2022 på en kostnadsprosent på 31,6 prosent (driftskostnader i prosent av driftsinntekter). Bare Sparebanken Vest, med 29,7 prosent, driver mer effektivt enn SNN.

MER TIL KAPITALEN

Antall ansatte og personalkostnader har ikke økt i samme takt som omsetningen. I 2018 hadde SNN 560 ansatte. Dette er redusert til 508 i 2022. Inntektene har økt fra 2,6 til 3,5 milliarder i samme periode. Driften har også blitt mer effektiv. Her er kostnadsprosenten redusert fra 38,8 til 31,6 prosent. Litt tungt kanskje, men konklusjonen er klar: Banken tjener mer med færre ansatte og har lavere kostnader nå enn i 2018. I festtaler fremheves gjerne de ansattes innsats som årsaken til gode resultater. Spørsmålet er om det settes like stor pris på de ansatte når det kommer til lønn? Får de ansatte sin del av det gode resultatet?

– Våre medarbeidere gjør en fantastisk og viktig jobb. De skal både belønnes og sees. Det kan gjøres på mange måter. Vi har mange interne goder, som funksjonærforening, egenkapitalbevis spareprogram, sosiale aktiviteter, trening og så videre. Belønning er noe mer enn penger. Våre ansatte skal selvfølgelig ha en velfortjent lønn, men det er sikkert noen som er misfornøyde med lønnen. Dette handler om en totalitet som vi alltid må vurdere når vi velger hvordan vi skal belønne, sier konsernsjef Kræmer.

Økonomidirektør Olsen har en litt mer konkret tilnærming.

– De siste ti årene har bankenes inntjening vokst formidabelt. Sett ut fra en akademisk tilnærming, er mer utbetalt som utbytte til kapitaleiere enn til arbeidskraften. Samtidig er det blitt færre ansatte per forvaltet krone. Vi jobber rett og slett mer effektivt. Det innebærer at den menneskelige innsatsen bak hver krone går ned og kapitalen får en større andel som innsatsfaktor. Da er det heller ikke urimelig at kapitalen får en større del av verdiene, sier Olsen. Samtidig mener han at de ansatte i finans har kommet greit ut av det.

Den menneskelige innsatsen bak hver krone går ned, og kapitalen får en større andel som innsatsfaktor. Da er det heller ikke urimelig at kapitalen får en større del av verdiene.

Bengt Olsen

– Man kan ha ulike meninger om hva som er rettferdig fordeling når overskuddene øker så mye. Når du sammenligner ansatte i bank og finans med andre yrkesgrupper det er rimelig å sammenligne dem med, har de kommet ganske greit ut av det, sier Olsen.

FORNØYDE TILLITSVALGTE

Ikke uventet er de tillitsvalgte fornøyde med å jobbe i Norges mest lønnsomme bank.

– Dette er flott, og jeg er stolt over å jobbe i en bedrift som går så godt, og av mine kolleger som jobber hardt hver dag. Det er de ansatte som leverer disse resultatene, sier Kjetil Berntsen, hovedtillitsvalgt i SNN.

– Hva mener du er hovedårsaken til at det går så godt?

– Uten flinke og dedikerte folk får du ikke disse resultatene. Samtidig lever banken i et skjebnefellesskap med regionen. Nord-Norge har gått og går svært bra.

– Synes du de ansatte får sin del av verdiskapingen?

– For mange år siden var lønnsnivået her mye lavere enn i sentrale strøk sørpå. Dette har jevnet seg ut, og nå ligger vi OK an, men noe under de største pressområdene, sier Berntsen.

EIERSKAP I EGEN BEDRIFT

SNN har også en ordning med eierskap i egen bedrift. Det synes han er en fin måte for de ansatte å få mer av overskuddet.

– Vi har jobbet aktivt med dette og har fått til gode ordninger. Det er ingen hemmelighet at de ansatte får en stadig mindre del av kaka. Jeg mener spareordninger og overskuddsdeling er enormt viktig, sier Berntsen.

I SNN kan de ansatte kjøpe egenkapitalbevis for inntil 36 000 kroner i året. Hvis den ansatte sitter på disse i to år, får hen et ekstra for hver andre de har kjøpt.

– Vi har ment mye og mangt om utformingen av ordningen og har i stor grad fått det slik vi ønsket. Vi vil at de ansatte skal være langsiktige eiere i bedriften. Det er bedre enn rabatt i kjøpsøyeblikket, sier Berntsen.

AVKASTNING IKKE ALT

Men er det slik at høy egenkapitalavkastning er det eneste store målet, som alle må streve etter? Det er en rekke mindre banker som kan se langt etter å nå en avkastning på over ti prosent, og flere vaker rundt fem til seks. Det er det gode grunner til. Birkenes Sparebank kan bare drømme om resultatene i SNN. I 2022 hadde banken en egenkapitalavkastning på 4,5 prosent.

– 2022 var et litt spesielt år. Vi var gjennom en stor IT-konvertering, pluss at vi pusset opp et litt tilårskommet bankbygg for noen millioner. Det gir utslag for en liten bank som oss, sier Harald Flaa, administrerende banksjef i Birkenes Sparebank.

– For den lille banken som ikke har eiere, er ikke maksimert egenkapitalavkastning hovedmålet. For våre kunder er det viktig at vi har konkurransedyktige vilkår, og at vi er til stede. Vi er en solid bank, med høy egenkapital. Når vi har så mye penger på bok, blir egenkapitalavkastningen lav. Samtidig gir denne soliditeten oss forutsetninger for å drive bank i mange år til, sier Flaa, som er fornøyd med bankens drift.

– Vi driver bra og delte i 2022 ut over seks millioner kroner til gode formål lokalt. I forhold til bankens størrelse er dette opp mot norgesrekord. Så vi bidrar godt lokalt. Vi kom også på andreplass i Kantars undersøkelse om kundetilfredshet i bank. Det betyr mye og viser at vi har en viktig plass i lokalsamfunnet, sier Flaa, som er en av banksjefene som har holdt igjen på renteøkningene.

– Vi har valgt å ikke sette opp utlånsrenten like mye som styringsrenten. Dette gjør oss litt mer konkurransedyktige, samtidig som det hjelper vår kunder i en tøff situasjon.

HØY INNSKUDDSMARGIN

Analytiker Magnus Vie Sundal i Borea har noen egne forklaringer til hvorfor SNN går så godt.

– De har den desidert høyeste innskuddsmarginen i landet, med mange brukskontoer både på PM og BM. På brukskontoer er renten generelt lav. Alternativ finansiering er pengemarkedsrente på 4,7 prosent pluss et påslag. Med andre ord har SNN billig finansiering og relativt sett billigere enn konkurrentene.

Jo mer egenkapital du har i balansen, jo tryggere er du.

Magnus Vie Sundal

Han mener også at SNN har et noe annerledes konkurransebilde.

– SNN er en stor aktør i et marked der det ikke er så mange andre utenfor de store byene. Da kan de holde priser som er litt hyggeligere for banken. Jeg vil tro resultatene vi ser, er en viss refleksjon av det, sier Sundal.

Egenkapitalavkastning brukes gjerne for å speile hvor godt en bank drivers. Vi ser store forskjeller, der de beste leverer over 15 prosent, mens de dårligste vaker rundt fem. De mindre bankene har gjerne mye egenkapital og mindre ekstern finansiering. Spørsmålet er om egenkapitalavkastning er en relevant måte å sammenligne hvor godt banker drives, når de er så forskjellige?

– Det er et godt spørsmål! Det handler vel om hva målet med banken er? Hvis en bank har en egenkapitalandel på 12 prosent og leverer fem prosent avkastning på den, kan det være bra for lokalsamfunnet. Banken går med overskudd, bidrar til gode formål lokalt og sørger for lokal tilstedeværelse. Aspekter som lokale arbeidsplasser og kredittilgang i bygden, veier ofte tungt. Uten markedsfinansiering og eksterne kreditorer er du en mer selvstendig bank. Jo mer egenkapital du har i balansen, jo tryggere er du, sier Sundal.

BANKENES FORMÅL

Samtidig peker han på at en annen tenkemåte vil kunne gi mer til lokalsamfunnet.

– Med en lavere egenkapitalandel og en mer «trimmet balanse», kan man få høyere avkastning på egenkapitalen og dermed frigjøre mer overskuddskapital til samfunnet. Risikoen vil da naturlig nok øke.

Samtidig mener han lav egenkapitalavkastning kan bli en trussel på sikt.

– Med en avkastning på tre til fire prosent har du liten buffer før den blir negativ. Hvis vi får et økonomisk tilbakeslag, og banken må ta store tap, er det mindre å gå på. Dette er et dilemma mange av de små står i. I tillegg viser historikken vi ser med fusjoner og resultater, at du gir opp en del potensiell økonomisk gevinst med å stå som liten bank, fremfor å være en del av et litt større system.

ROM FOR ØKNING

På rekke og rad har bankene rapportert om rekordoverskudd nå på nyåret. Eierne gnir seg i hendene over utbytter som gjenspeiler at det går godt i bank-Norge. SSB-tall viser at de norske bankene hadde et resultat på 88,5 milliarder kroner etter skatt i fjor. Lønnsoppgjøret nærmer seg, og spørsmålet nå er om de ansatte vil få sin del av verdiskapingen.

– Det er i alle fall rom for det nå i år, sier Vigdis Mathisen, forbundsleder i Finansforbundet.

Ofte har finans havnet på omtrent de samme rammene som frontfaget, men Mathisen er klar på at industriens oppgjør ikke nødvendigvis er fasit.

– Frontfaget er ikke et tak, og i år er det vanskelig for arbeidsgiverne å hevde at de ikke har råd til et godt oppgjør i alle fall. Det er godt med penger i systemet.

– Er frontfaget et hinder for lønnsutviklingen i finans?

– Frontfaget er en samfunnsmodell som er brukt med suksess i mange år. Vi skal huske det er en norm og ikke et tak, som veldig mange tror det er. Når bedriftene har så store overskudd, får vi tro at de skjønner at det er lurt å dele med de ansatte, sier Mathisen.

I år er det vanskelig for arbeidsgiverne å hevde at de ikke har råd til et godt oppgjør.

Vigdis Mathisen

POSITIVE SIGNALER

Hun ser at det er andre måter de ansatte også kan få større del av verdiskapingen på.

– Vi ønsker at flere skal bli eiere i egen bedrift. Forskning viser at ansatte som har en andel i bedriften de jobber for, er mer lojale, mer effektive og omstillingsvillige. Å få på plass gode medeierskapsordninger er positivt både for de ansatte og bedriften, sier Mathisen.

For et par år siden tok regjeringen Støre bort skattelettene på aksjer i egen bedrift.

– Det var uheldig, og vi jobber politisk for å skape en forståelse for hvor positivt det er med slike ordninger. Det er rett og slett vinn-vinn. Her må vi jobbe på flere plan, slik at det er lettere å få til gode ordninger.

I bransjen opplever hun positive signaler til medeierskap.

– Flere banker har slike ordninger. Det er litt utfordrende rundt sparebankene og egenkapitalbevis. På mange måter er det lettere å forholde seg til børsnoterte selskaper. Samtidig er det rom for overskuddsdeling, enten du velger å oppfordre ansatte til å kjøpe aksjer på en fordelaktig måte eller gir de penger på annet vis, sier forbundslederen.