Kjøp nå – betal senere

Superappene vil holde brukerne hos seg så lenge som mulig. Appene som kombinerer betalingsformidling med en rekke andre tjenester, utfordrer finansnæringen og de store teknologiselskapene.

Tekst: Claude R. Olsen

Superappene er blitt enormt store i Kina. Brukerne av WeChat og Alipay kan gjøre «alt» inne i en og samme app. De skal i dag ha henholdsvis en milliard og en halv milliard brukere. I andre asiatiske land har det vokst frem tilsvarende superapper, Paytm i India, Grab i Singapore, GoTo i Indonesia og Kakao i Sør-Korea. Felles for dem er at de samler inn enorme mengder data om hver kunde og skreddersyr tjenestene og tilbudene.

En tilsvarende utvikling av superapper har ikke skjedd i Europa og USA. Kartlegging av brukerne som i Asia, er umulig i Europa der datainnsamlingen styres av GDPR. Mens i USA prøver de store teknologiplattformene Amazon, Apple, Facebook og Google å utvide sine mange tjenester til også å ta seg av betaling i sine økosystemer.

MED BETALING I BUNNEN

Likevel har det i underskogen av fintech-selskaper vokst opp utfordrere til de store. De startet som betalingsapper, men får stadig nye tjenester og blir en light-variant av superappene. Eksempler er amerikanske PayPal, svenske Klarna og britiske Revolut.

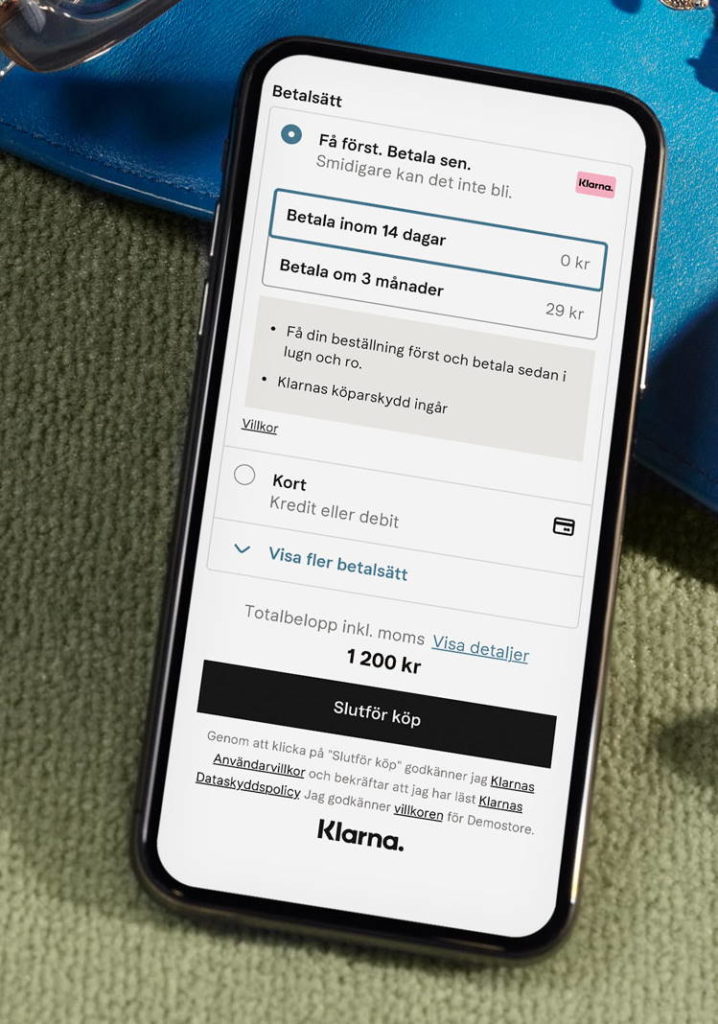

I Norge er Klarna den mest kjente. De fleste har møtt den lyserøde logoen som ett av betalingsalternativene i nettbutikkene. Selskapet samarbeider med en flora kjente og mindre kjente nettbutikker. Selskapet har utviklet en enklest mulig betalingsløsning for handel på nettet, og har rundt 90 millioner brukere og samarbeid med rundt 250 000 nettbutikker.

HOLD DEM INNE

Klarna sier de ikke vil være en markedsplass som Amazon, men med alle butikkene som ligger i appen, er de i alle fall et shoppingsenter. Tilbud og oppfordring til å gjøre shoppingopplevelsen mer personlig, skal føre flest mulig kunder til butikkene og holde dem der.

«Kjøp nå betal senere» eller på engelsk “Buy now pay later“ (BNPL) er blitt et buzzword i netthandelen. «Alle» tilbyr nå at du kan velge å dele opp betalingen i fire rente- og gebyrfrie avdrag med forfall hver annen uke.

KRYPTOVALUTA

Det amerikanske selskapet PayPal er kommet lenger enn konkurrentene i hvilke tjenester de tilbyr. I sin nyeste versjon av appen kan brukerne få utført finansielle tjenester som bankkonto, betaling av regninger, konto-til-konto-overføring, handling i kryptovaluta og shopping. Brukerne kan også sende meldinger uten å forlate appen. PayPal har rundt 361 millioner brukere og 20 millioner nettbutikker.

En annen utfordrer er britiske Revolut. De startet som en uavhengig nettbank med kontotjenester, betalingsformidling og investeringer. De har også åpnet for investeringer i kryptovaluta. Fra september gikk de inn i booking-markedet. Nå kan brukerne også bestille reiser gjennom appen. Revolut har rundt 15 millioner brukere.

VEKSTPARTNERE

Seniorrådgiver Frode Lervik i PA Consulting sier at Paypal, Revolut og Klarna i dag har sin kjernevirksomhet innen finansielle tjenester, men med en voksende brukerbase utvikler de tydeligere verdiforslag for handel, både for forbrukere og forhandlere.

– Som del av trenden med «Open Banking», er det grunn til å tro at tjenestene vil fortsette å bygges ut videre, men ikke nødvendigvis som konkurrenter til handelen. De har lykkes med være vekstpartner for den digitale handelen, samtidig som det utløser et mulighetsrom for å etablere egne handelsplattformer og sikre større andel av inntektene i verdikjeden, sier Lervik.

Han ser også en annen utfordring for bankene.

Både Klarna og Revolut har også lisens til å drive grensekryssende bankvirksomhet i Europa.

Frode Lervik, PA Consulting

– Både Klarna og Revolut har også lisens til å drive grensekryssende bankvirksomhet i Europa og er dermed posisjonert for å tilby tilsvarende produkter i konkurranse med bankenes kjerneprodukter, sier Lervik.

Ikke bare fintech

Karl Joachim Breunig, professor i strategi ved OsloMet sier at superappene er mer enn fintech.

– Det blir for snevert å tenke superapper som fintech. Noe av kjernen i superappene er at man ønsker å ha så mye trafikk over appen som mulig ved å integrere mange andre tjenester. Jeg tror ikke man skjønner dynamikken i utviklingen av dette markedet, hvis man utelukkende tenker på superapper som fintech, sier han.

Derimot ser han superappene som en vanvittig markedsføringsplattform.

– Vi ser at vi får nye forretningsmodeller som er svært datadrevne. Med maskinlæring og algoritmer gir det mulighet for å lære ganske utrolige ting om hver av brukerne, hvis de godkjenner at all data skal gå gjennom den appen, sier Breunig.